Contexte de l’étude

La relation de causalité entre l’actif immobilier et les données macroéconomiques a été mise en évidence par plusieurs crises, dont la plus récente et la plus marquante fut celle des subprimes en 2008. Un effet contagion sur les deux sphères économique et financière a renforcé le phénomène de financiarisation de l’immobilier et ses interactions avec des notions comme le risque, les taux d’intérêt, l’inflation, les marchés financiers, les politiques monétaires, etc.

Dans ce contexte, de nombreuses recherches s’intéressent aux mécanismes de formation et aux évolutions des prix de l’immobilier (Deng & Wong, 2021 ; Scott, 1990). L’assimilation de l’actif immobilier à un actif financier a induit à considérer que sa valeur fondamentale1 peut être déterminée sur la base de ses flux de trésorerie futurs et de son niveau de risque. Il est évident que le caractère tangible de l’immobilier et la quasi-certitude de ses revenus constituent des éléments de divergence avec un actif financier classique.

Selon la littérature financière, une bulle est suspectée lorsque le prix d’un actif est significativement supérieur à sa valeur fondamentale (Harsha & Ismail, 2019). La détection d’un tel phénomène dans une phase précoce est certes difficile, mais indispensable pour prévenir un effet domino à plus grand spectre.

Comme la plupart des pays européens, la France a connu une augmentation alarmante de la valeur des actifs immobiliers depuis la fin des années 1980. Le pic ne semble pas avoir été atteint malgré la pandémie de Covid-19. Le rapport annuel 2021 de la Banque centrale européenne (2022) montre que la crise sanitaire n’a pas freiné la tendance haussière que connaissait le marché immobilier européen. En dépit du ralentissement économique que vivait la zone en cette période, la BCE souligne que le rythme de croissance annuel des prix de l’immobilier résidentiel est passé de 5,4 % en 2020 à 7,5 % en 2021.

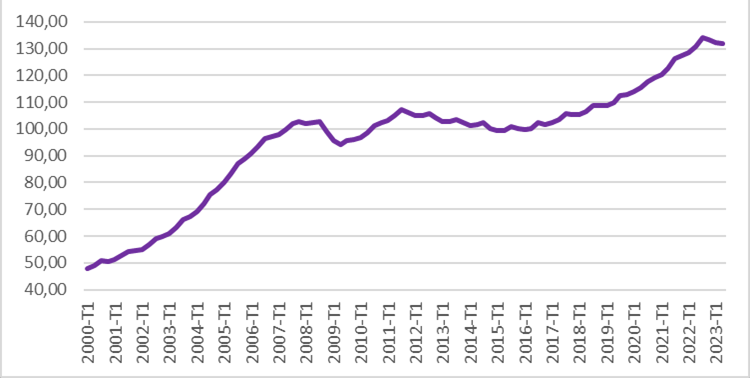

La figure 1 montre qu’à l’exception d’une baisse de la valeur de l’indice des prix des logements pendant la crise des subprimes, celui-ci avait déjà augmenté progressivement pour atteindre un premier pic au début des années 1990, puis a repris la même tendance haussière au cours de la première décennie des années 2000. Malgré la montée quasi ininterrompue des prix, éventuellement expliquée par la formation d’une bulle immobilière, le graphique ne montre aucun effondrement antérieur ni signe immédiat qui permet de prédire son éclatement.

Figure 1. Évolution de l’indice des prix des logements (neufs et anciens) de 2000 à 2023 (1er trimestre)

Source : Insee. Brut – base 100 en moyenne annuelle 2015.

Réalisation : Sabrine Rekik.

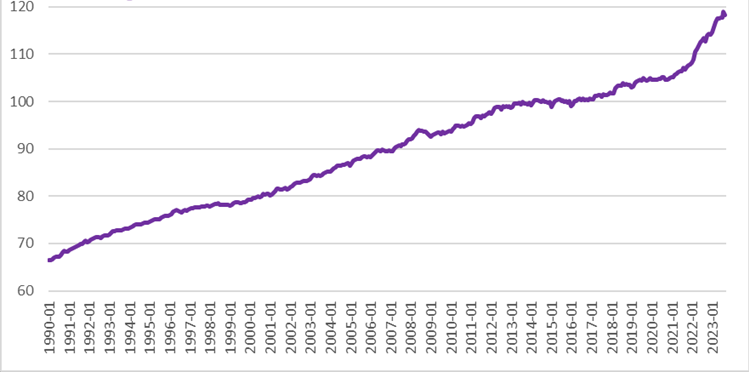

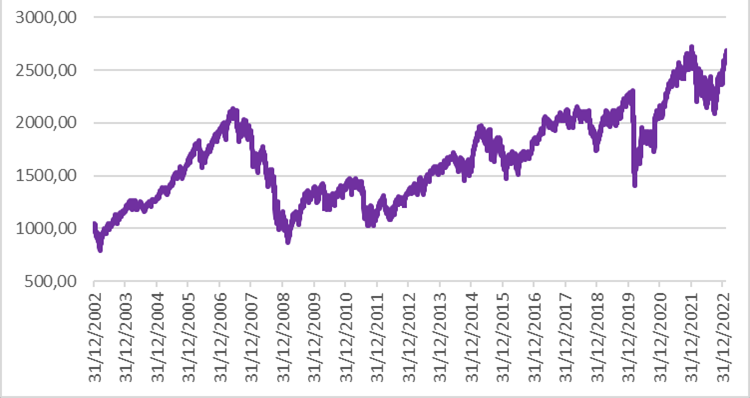

La figure 2 ci-dessous illustre la hausse continue et progressive de l’inflation en France entre 1990 et 2021 avant de connaître une accélération et un niveau record en 2023. En dépit d’une volatilité visible sur le marché boursier français (voire la figure 3), le marché résidentiel français semble constituer un investissement « refuge » comparé aux marchés des actions, jusqu’à la fin de l’année 2021.

Figure 2. Évolution de l’indice des prix à la consommation de1990 à 2023 (1er trimestre)

Source : Insee. Brut – base 100 en moyenne annuelle 2015.

Réalisation : Sabrine Rekik.

Figure 3. Évolution du CAC All Tradable de 2002 à 2022

Source : Institut de l’épargne immobilière et foncière.

Réalisation : Sabrine Rekik.

La présente étude analyse la période antérieure à la montée de l’inflation et à la hausse des taux, durant laquelle un léger dégonflement des prix est désormais constaté.

Méthodologie

Définir une bulle immobilière : le manque de consensus

Selon Stiglitz (1990), une bulle immobilière est une situation dans laquelle la croissance des prix n’est pas soutenue par ses caractéristiques et aux facteurs intrinsèques qui déterminent sa valeur réelle. Case et Shiller (2003) considèrent qu’une bulle immobilière est une situation dans laquelle les prix des logements sont particulièrement élevés en raison de la spéculation des acheteurs, qui s’attendent à une appréciation continue des prix à l’avenir.

Conformément à la définition de Harsha et Ismail (2019), une bulle spéculative correspond à une hausse du prix de l’actif qui dépasse temporairement sa valeur fondamentale, en raison d’une anticipation excessive de la part des investisseurs.

Les approches empiriques pour détecter une bulle immobilière

Le manque de consensus dans la littérature sur la définition des bulles immobilières se reflète dans la diversité des approches empiriques pour les détecter (Chang et al., 2021).

Pour une autre branche de la littérature, les épisodes de bulle peuvent être évalués par le biais de ratios de valorisation tels que le ratio loyer-prix ou le ratio prix-revenu (Ayuso & Restoy, 2006 ; Cheng et al., 2011 ; Engsted, 2016). Un ratio élevé des prix des logements sur le revenu des ménages est généralement considéré comme un signe de formation d’une bulle immobilière.

D’autres chercheurs montrent que les fluctuations des prix des maisons sont principalement expliquées par des facteurs macroéconomiques, spécifiques au marché et à l’emplacement. Dans ce cadre, la littérature révèle plusieurs déterminants pour expliquer les prix des logements tels que le stock de logements, les coûts de construction, la croissance démographique, les salaires réels, le produit intérieur brut (PIB) par habitant, les taux d’intérêt et le chômage (Chang et al., 2021 ; Shiller, 1981). La détection d’une bulle nécessite, par conséquent, une étude de l’influence de ces variables sur le marché immobilier.

Plus récemment, Al-Masum et Lee (2019) ont analysé la croissance des prix des maisons à Sydney en utilisant des données de séries chronologiques de 1991 à 2016 sur une base trimestrielle. Les résultats de la cointégration indiquent que les prix des maisons sont positivement liés au revenu disponible et à la population ; cependant, ils sont négativement liés à l’offre de logements, au taux d’intérêt, au taux de chômage et au PIB.

Une littérature abondante suggère un éventail de méthodes économétriques pour identifier l’existence de bulles financières et immobilières. Ces techniques exploitent le caractère stationnaire des prix historiques en examinant leur évolution dans le temps, (Ahmed et al., 2021 ; Hu & Oxley, 2018 ; Mahalik & Mallick, 2011). Si un processus explosif est détecté, alors la détection d’une bulle est confirmée. Afin de mieux analyser l’existence d’une bulle immobilière, on exclut les données les plus récentes qui seraient fortement impactées par l’inflation et la hausse des taux (voir la figure 1). Ces deux facteurs exogènes et accélérateurs peuvent contribuer au dégonflement progressif voire même à l’éclatement de cette potentielle bulle immobilière.

Premiers apports

La présente étude apporte une contribution à la littérature en s’intéressant aux particularités du marché résidentiel français, alors que les recherches précédentes se concentrent principalement sur les contextes américains et chinois.

Cette étude s’inspire des techniques économétriques, de détection de bulles, proposées par la littérature économique et financière. Cependant, les données immobilières présentent des caractéristiques spécifiques, notamment une fréquence moins élevée que celle des données financières. Pour corriger ce biais, l’étude combine plusieurs approches empiriques et utilise une série temporelle plus longue. Cela permet d’obtenir des résultats plus robustes et fiables.

Les implications pratiques de cette étude seraient de mieux orienter les décisions d’investissement dans le marché résidentiel en France. Si l’existence d’une bulle est confirmée, l’actif immobilier est par conséquent surévalué. L’analyse des résultats doit être complétée par des données économiques pour optimiser la décision d’investissement et la rendre plus pertinente.

L’étude permet d’identifier des relations stables entre les prix des logements en France et les données macro-économiques à long terme. Elle permet également de déterminer les facteurs qui contribuent à l’évolution de ces variables sur le court terme. Par exemple, la théorie économique prévoit que la hausse des taux d’intérêt réels entraîne un ralentissement de l’activité économique, ce qui se traduit par une pression à la baisse sur les prix généraux des biens. Cependant, cette théorie ne s’applique pas nécessairement au marché immobilier résidentiel, car les logements sont moins sensibles aux variations des taux à court terme. L’effet d’une hausse des taux d’intérêt sur les prix de l’immobilier se fait généralement sentir plus à long terme.

Voir aussi dans les Cahiers ESPI2R

Rekik, S. (2023). Bulle immobilière. Cahiers ESPI2R, dossier Repère biblio.